SaaS (мировой рынок)

США - мировой лидер в сегменте SaaS с долей рынка 60%. Другие страны не спешат наращивать долю облачных услуг в связи с нерешенным вопросом безопасности и контроля над данными.

Cloud computing I SaaS I IaaS I PaaS I Облачная инфраструктура

Содержание |

2023 Объем мирового рынка SaaS за год превысил $236 млрд

В 2023 году затраты на глобальном рынке SaaS (программное обеспечение как услуга) достигли $236,1 млрд. Данная отрасль демонстрирует стремительный рост, о чем говорится в обзоре Market Research Future, опубликованном в начале ноября 2024 года.

Одним из ключевых драйверов рассматриваемого рынка является стремительное внедрение технологий искусственного интеллекта и машинного обучения. Эти системы позволяют значительно повысить операционную эффективность, снизить нагрузку на сотрудников и автоматизировать выполнение рутинных задач. Платформы на основе ИИ становятся все более важными, поскольку помогают компаниям извлекать ценную информацию из огромных массивов данных и принимать более обоснованные решения.

Модель SaaS устраняет необходимость установки и настройки, которые требуются для локального программного обеспечения: благодаря этому предприятия могут существенно сократить расходы и ускорить развертывание необходимых сервисов. Поставщики SaaS инвестируют в строгие протоколы кибербезопасности и функции аварийного восстановления: многие операторы таких платформ обещают 99-процентную и даже 99,9-процентную непрерывность работы. Кроме того, архитектура SaaS обеспечивает гибкие возможности масштабирования, позволяя компаниям наращивать ресурсы по мере необходимости. Это дает возможность быстро адаптироваться к изменяющимся рыночным условиям или потребностям бизнеса.

Вместе с тем решения интеграции SaaS позволяют повысить эффективность повседневных задач без разработки функциональности с нуля. Приложения SaaS доступны для любого сценария использования и отрасли — от управления персоналом и запасами до поддержки клиентов и аналитики данных. Сервисы SaaS также поддерживают удаленные рабочие среды и мобильный доступРоссийский рынок облачных ИБ-сервисов только формируется

Аналитики подразделяют рынок услуг SaaS на четыре основных типа: это общественное, публичное, частное и гибридное облака. Отмечается, что значительную долю в 2023 году занимали частные облачные системы. Развертывание SaaS-приложений на границе сети в сочетании с инфраструктурой частного облака улучшает контроль над данными, безопасность и производительность, одновременно сокращая задержку. Такой подход обеспечивает соответствие нормативным требованиям и снижает риск утечки конфиденциальной информации. Крупные предприятия обеспечивают основную долю выручки. В плане отраслевого сегментирования выделяются такие сферы, как розничная торговля, ИТ и телекоммуникации, развлечения, BFSI (банковское дело, финансовые услуги и страхование), здравоохранение и производство. Из них направление BFSI доминирует в глобальном масштабе: облачные банковские решения набирают популярность благодаря своей гибкости и масштабируемости. В региональном плане лидирует Северная Америка, где находятся ведущие провайдеры облачных услуг. В числе ключевых игроков мировой отрасли SaaS названы:

- Salesforce;

- Zuora;

- LinkedIn;

- Microsoft;

- Concur Technologies;

- Medidata Solutions;

- Workday;

- Oracle;

- IBM;

- NetSuite;

- ServiceNow;

- Google.

По итогам 2024 года выручка в сегменте SaaS оценивается в $279,3 млрд. Аналитики Market Research Future полагают, что в дальнейшем среднегодовой темп роста в сложных процентах (показатель CAGR) составит 18,3%. В результате, к 2032 году затраты в глобальном масштабе могут увеличиться до $1,27 трлн. Отмечается, что отрасль имеет огромный потенциал в связи с продолжающейся цифровой трансформацией, переносом рабочих нагрузок в облако и быстрым расширением ИИ-сферы.[1]

2021: Рост рынка на треть, до $145 млрд

В 2021 году объем мирового рынка SaaS составил $145 млрд, что на треть больше, чем годом ранее. При этом в 2020 году темпы роста расходов на программное обеспечение, предоставляемое в качестве услуги, были существенно выше (+78%). Такие данные в марте 2022 года привели аналитики компании Paddle, предлагающей инфраструктурную платежную платформу для SaaS-проектов.

Ощутимое снижение динамики роста глобального рынка SaaS-решений эксперты связывают с ослаблением влияния фактора пандемии коронавируса COVID-19, который в 2020 году подтолкнул компании к массовому переходу на удаленную работу (из-за этого сильно вырос спрос на облачные инструменты). Вендоры начали адаптироваться к измененной ситуации, предлагая новые инструменты и модели формирования цен, а также делая ставку на возможности продуктов.

| | Когда ударил коронавирус, мир перешел в онлайн так, как никто не мог предсказать, и индустрия SaaS пожинала плоды этого. Хотя пандемия ускорила рост доходов разработчиков программного обеспечения в 2020 году, в 2021-м было уже по-другому, - говорит генеральный директор Paddle Кристиан Оуэнс (Christian Owens). - Как показывает наш отчет, отрасль не смогла сохранить уровень роста в первый год пандемии, и мы наблюдали коррекцию по мере приближения к 2022 году. Однако есть несколько игроков, которые изменили эту тенденцию. У них есть несколько общих черт: стратегии роста, ориентированные на продукт, гибкий подход к ценообразованию и глобальный взгляд на платежи. | |

По словам аналитиков, самыми быстрорастущими SaaS-вендорами в 2021 были те, которые пересмотрели свои цены и экспериментировали с динамическими моделями, предполагающими оплату услуг по мере их потребления. 40% производителей, которые регулярно корректируют свои цены, смогли увеличить ежегодную выручку на 25% и более. Однако у большинства игроков на рынке до сих пор нет стратегии оптимизации ценообразования или они даже не рассматривают ее как фактор роста, говорится в исследовании, опубликованном в марте 2022 года.

Там же сказано, что 20% опрошенных поставщиков SaaS-решений за последние пять лет вообще не меняли цены на свои продукты, а 30% респондентов не имеют планов по пересмотру прайс-листов.

Отмечается, что SaaS-компании, принимающие платежи как минимум в двух валютах, в 2021 году росли на 13% быстрее, чем те, которые используют только одну валюту. Работающие более чем с 25 валютами вендоры продемонстрировали рост на 25% выше по сравнению с «одновалютными» игроками. А компании, предлагающий по меньшей мере одну альтернативу по платежам, растут на 22% быстрее конкурентов, у которых ее нет.

По словам аналитиков, поставщики SaaS-решений, отказавшиеся от традиционной бизнес-модели, при которой во главу угла ставятся продажи, добиваются более высоких результатов. Так, делающие ставку на качество своего продукта производители наращивают выручку на 7% быстрее по сравнению с конкурентами, практикующими другие стратегии. Есть также признаки того, что рост бизнеса, ориентированный на продукт, становится доминирующей моделью: 79% продавцов программного обеспечения, опрошенных Paddle, заявили, что они считают себя в первую очередь ориентированными на продукты, а не на продажи.

Одной из набирающих обороты тенденций на рынке SaaS исследователи считают применение искусственного интеллекта в таких решений. Еще один тренд - популяризация SaaS на рынке мобильных устройств. Кроме того, аналитики указывают на расширение ассортимента нишевых SaaS-продуктов, ориентированных на конкретные отрасли.[2]

2020: Forrester назвала лидеров рынка SaaS

В августе 2020 года аналитическая компания Forrester обнародовала результаты исследования мирового рынка программного обеспечения, предлагаемого в качестве услуги (модель SaaS). В отчете перечисляются крупнейшие поставщики таких решений, а также описываются сильные и слабые стороны маркетплейсов, которые развивают упомянутые компании.

Лидерами рынка SaaS названы две компании: Salesforce и Amazon (точнее, её подразделение Amazon Web Services/AWS). По словам экспертов, Salesforce доминирует благодаря своему развитому маркетплейсу, в котором доступен широкий спектр масштабируемых SaaS-продуктов. Однако эта площадка в большой степени ориентирована на клиентов Salesforce, которым нужны дополнения для ПО.

В исследовании говорится, что AWS «продолжает расширять свои возможности в таких областях, как стандартные условия контракта, согласование индивидуальных контрактов на своем маркетплейсе и интеграция с ведущими инструментами закупок, такими как Coupa».

При этом компания не предлагает много бизнес-приложений по сравнению с конкурентами и интересна в первую очередь разработчикам AWS, которым нравятся глубоко интегрированные настройки безопасности.

По словам экспертов, среди SaaS-решений Alibaba «любая компания может найти подходящее с точки зрения масштабируемости и функциональности. Однако Alibaba ориентирована на китайский рынок, и лишь небольшое количество приложений имеет английскую версию, а несколько продуктов в расширенной версии доступны только в Поднебесной.

Alibaba отнесена к категории сильных игроков (Strong Performers) наряду с ServiceNow и Microsoft. Также в исследовании упоминаются компании, которые, по мнению аналитиков, претендуют на лидерство (Contenders): Google, ADP, Adobe.[3]

2019: Продажи в $101 млрд — Synergy Research

Объём мирового рынка SaaS в 2019 году составил $101 млрд, увеличившись более чем вдвое за три года, подсчитали в аналитической компании Synergy Research.

Самыми быстрорастущими сегментами рассматриваемого рынка названы решения для совместной работы и управления кадрами. Какая динамика была в 2019 году, не уточняется.

Что касается лидеров рынка программного обеспечения, распространяемого в качестве услуги, то первое место с 2016 года занимает Microsoft. В 2019-м доля американской корпорации составила 17%. Топ-5 крупнейших производителей выглядит следующим образом:

- Microsoft (17%);

- Salesforce (12%);

- Adobe (12%);

- SAP (6%);

- Oracle (6%).

В исследовании отмечается, что лидирующая группа по сравнению с 2018 годом практически не изменилась, а лидирующие Microsoft и Salesforce за год увеличили свои доли лишь на половину процентного пункта.

При этом если крупнейшие вендоры показывает незначительно высокие темпы роста, то менее крупные игроки растут гораздо быстрее. Среди них — Dassault Systemes, Atlassian, VMware и ServiceNow.

Растущий спрос на технологии для совместной работы помог Microsoft, Cisco и IBM укрепить позиции на рынке SaaS. А софт для управления персоналом способствовал улучшению финансовых показателей Workday, Intuit и ADP. По словам экспертов, системы ERP (планирование ресурсов предприятия) входят в число крупнейших сегментов всего рынка корпоративного ПО, но соответствующая категория SaaS пока развита достаточно слабо.

| | За последние 10 лет покупка SaaS-версий программного обеспечения становится все более привлекательной для компаний благодаря значительным улучшениям в возможностях хостинга, более гибкой экономике и повышенному комфорту при переходе на облачную операционную модель, — говорит ведущий аналитик Synergy Research Group Джон Динсдейл (John Dinsdale). — Выход на рынок новых облачных провайдеров также обеспечил значительный рост рынка SaaS. Сначала Salesforce была безоговорочным лидером в сегменте SaaS, но за последние десять лет мы наблюдали за выходом на рынок ряда других SaaS-разработчиков, включая Workday, Zendesk, ServiceNow, Atlassian, Splunk, Cloudera, Carbonite и Tableau. Эти новые игроки заставили разработчиков традиционного ПО продвигать SaaS сильнее, чем они могли бы делать это без такого давления». | |

По словам аналитика, покупка софта в формате услуги становится все более привлекательным для бизнеса благодаря существенным улучшениям в возможностях хостинга, более гибкой экономике и повышенному комфорту при переходе на облачную операционную модель. Поскольку расходы на облачное ПО все еще существенно меньше затрат предприятий на софт, используемый локально, в Synergy Research ожидают дальнейший рост SaaS-отрасли на протяжении многих лет, во всех регионах и по всем направлениям.

В 2019 году объём мирового рынка корпоративного софта достиг $450 млрд, из которых на сегмент SaaS пришлось 23%. В 2019 году эта доля равнялась 2%. Если спрос на облачный софт стремительно растет, то продажи локальных продуктов (устанавливаются на компьютеры клиентов) за последние 10 лет увеличивались лишь в среднем на 4% ежегодно, сообщили специалисты в марте 2020 года.

Хотя два других сегмента рынка облачных сервисов - IaaS (Infrastructure as a Service, Инфраструктура как услуга) и PaaS (Platform As A Service, Бизнес-платформа как сервис) - развиваются более динамично, SaaS заметно превосходит их по объемам, и это преимущество в обозримом будущем сохранится, уверены аналитики.[4]

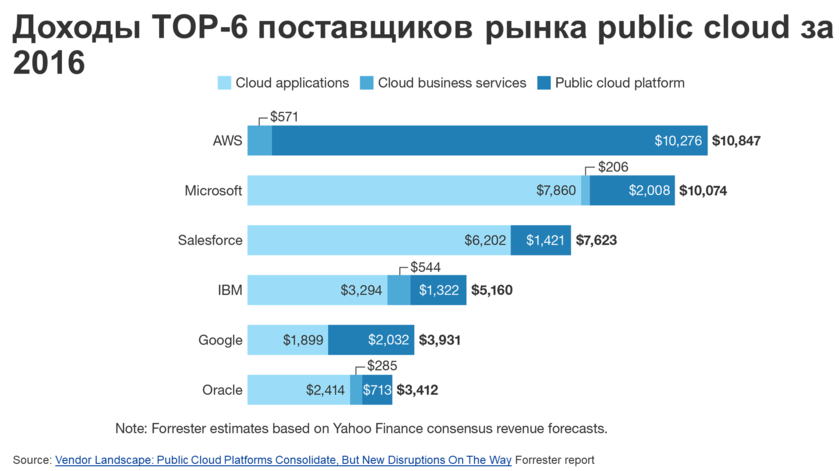

2016: Данные Forrester

2015: Прогноз и данные Forrester

2012

США занимают 60% мирового рынка SaaS

США являются мировым лидером рынка SaaS (Software-as-a-Service), на чью долю приходится около 60% сегмента, к таким выводам пришло аналитическое агентство PAC.

"США являются безусловным лидером - бизнес-модель была изобретена там, выбор имеющих услуг очень широк и нет никаких препятствий для развития. Однако, другие страны боятся потерять контроль над своими данными, их волнуют вопросы безопасности, а также отсутствие конкуренции со стороны независимых разработчиков ПО, - все это заметно препятствует развитию рынка", - говорит главный аналитик PAC Кристоф Шалон.

Согласно исследованию, второе место делят Великобритания и Германия - по 6%, далее идут Япония и Канада - по 4%, Франция - 3%. Все остальные страны, где предоставляются к SaaS, делят между собой 17% этого рынка.

По данным PAC, основными потребителям SaaS являются сегменты производства и потребительские услуги. Затем сервисами облачных провайдеров пользуются банковский сектор и предприятия оптовой и розничной торговли. Аналитики отмечают, что в последнее время наметилась тенденция к сильным изменениям в объемах и темпах роста рынка SaaS в различных странах.

По словам Шалона, облачные сервисы привлекательны в первую очередь для среднего и малого бизнеса из-за высокой скорости развертывания и автоматизации, а так же гибкости решений. Так же SaaS прост и выгоден с финансовой точки зрения. «Тем не менее, проблемы безопасности и соблюдения некоторых правил мешают росту этого рынка в таких сегментах, как банковский и государственный», - отметил Кристоф Шалон.

Исследование мирового рынка SaaS 2009-2015 проводится в 25 странах (Австралия, Австрия, Бельгия, Бразилия, Канада, Китай, Дания, Финляндия, Франция, Германия, Индия, Италия, Япония, Мексика, Ближний Восток, Нидерланды, Норвегия, Польша, Россия, Южная Африка, Испания, Швеция, Швейцария, Великобритания, США) и поделено на три региона - Америка, Азиатско-Тихоокеанский регион, регион EMEA.

Аналитики рассматривают следующие отрасли: производство, банковское дело, страхование, государственный сектор, телекоммуникации, коммунальные услуги, розничная и оптовая торговля, услуги и потребителей, транспорта.

2011

Согласно прогнозу аналитиков, в 2011 г. объем рынка SaaS достигнет $10,7 млрд. В сравнении с 2010 г. рост составит 16,2%.

2010

Согласно предварительному расчету, в 2010 году объем мирового рынка «ПО как услуги» вырастет на 15,7% и достигнет $9,2 млрд. Ожидается, что в будущем году рынок увеличится еще на 16,2%. По словам аналитиков, вопросы относительно безопасности SaaS, времени ожидания и качества сервиса, предлагаемого провайдерами, с развитием рынка облачных технологий уходят в прошлое. Такой способ доставки ПО выбирается все чаще и для решения большего числа задач, рассказывают в Gartner.

Аналитики также отмечают рост числа контрактов на использование SaaS, в рамках которых на эту технологию переводится от нескольких тысяч до нескольких десятков тысяч рабочих мест. Также отмечается продолжающаяся интеграция SaaS и социальных платформ, включая Facebook и Twitter. Это происходит вследствие того, что указанные платформы нередко используются в качестве площадок для продвижения товаров и взаимодействия с клиентами. Возглавлять рынок корпоративных SaaS-решений, по словам экспертов, продолжают контент, коммуникации и взаимодействие (Content, Communications and Collaboration - CCC), на которых в 2010 г. придется около $2,9 млрд выручки. Вторую по величине долю занимают CRM-платформы - около $2,6 млрд по итогам текущего года.

Эксперты Gartner отмечают, что на протяжении последних двух лет технология SaaS входила в первую пятерку обсуждаемых тем, как и в целом более широкое понятие облачных вычислений, частью которых является «ПО как услуга».

По мнению экспертов разработчика корпоративного ПО CA Technologies, в 2011 г. бизнес перейдет от слов к действиям. Главным образом этому способствует преодоление последнего барьера на пути к облачным сервисам - барьера, связанного с вопросами безопасности. В CA полагают, что облачные вычисления (в том числе SaaS) станут не просто дополнительной технологией, а изменят принципы ведения бизнеса в целом.

2009

Мировой рынок SaaS, согласно прогнозам аналитиков Gartner, в 2009 году вырастет на 21,9% по сравнению с предыдущим годом, то есть до 9,6 млрд долларов. В дальнейшем он также продолжит расти и к 2013 году достигнет отметки в 16 млрд долларов. В то же время распространение SaaS везде проходит по-разному. Использование таких решений растет, но самый большой рост отмечается в рамках горизонтальных структур, виртуальных рабочих групп и проектах Web 2.0. Офисные приложения и создание цифрового контента (DCC) по-прежнему остаются теми областями, где SaaS распространяется быстрее всего: в рамках офисных приложений объем SaaS-сегмента в 2009 году увеличится до 512 млн долларов, а в рамках DCC - до 126 млн долларов. При этом самым крупным рынком для SaaS является область поддержки контента, коммуникаций и совместной работы (CCC), где прибыли в 2009 году достигнут 2,5 млрд долларов.

В декабре 2010 года Gartner объявил, что объем мирового рынка «программного обеспечения как услуги» (Software as a Service - SaaS) в 2009 г. составил $7,9 млрд. В 2010 г. рынок вырастет на 15,7% по сравнению с прошлым годом до $9,2 млрд.

Специалисты IDC ожидают, что в 2009 году рынок SaaS в Азиатско-Тихоокеанском регионе, исключая Японию (APEJ), несмотря на сложности, в целом, покажет себя хорошо. Так, он достигнет 298 млн долларов, что на 18% больше по сравнению с 2008 годом. Этот показатель, кроме того, в 6 раз превосходит ожидаемый показатель роста для всего рынка ПО в этом регионе за год - 3%. Что касается отдельных стран, то наибольший вклад в рынок делает Австралия, чья доля в 2009 году на рынке SaaS составит 45%. Следом идет Китай, чья ожидаемая доля равняется 29%. Если же говорить о различных сегментах рынка, то здесь лидерство принадлежит CRM-приложениям (31% рынка).

2008

Мировые прибыли на рынке SaaS в рамках корпоративного сектора, млн USD

| Рынок | 2009 | 2008 |

| Поддержка контента, коммуникаций и совместной работы (CCC) | 2,507 | 2,155 |

| Офисные приложения | 512 | 136 |

| Создание цифрового контента (DCC) | 126 | 70 |

| Система управления взаимодействием с клиентами (CRM) | 2,169 | 1,838 |

| Система планирования ресурсов предприятий (ERP) | 1,376 | 1,256 |

| Логистика (SCM) | 861 | 748 |

| Другие области | 483 | 387 |

| Общий объем | 8,035 | 6,591 |

Согласно информации исследовательского агенства Gartner офисные приложения и создание цифрового контента (DCC) по-прежнему остаются теми областями, где SaaS распространяется быстрее всего: в рамках офисных приложений объем SaaS-сегмента в 2009 году увеличится до 512 млн долларов, а в рамках DCC - до 126 млн долларов. При этом самым крупным рынком для SaaS является область поддержки контента, коммуникаций и совместной работы (CCC), где прибыли в 2009 году достигнут 2,5 млрд долларов.