Touch Bank

Россия

Центральный ФО РФ

Москва

125315, Ленинградский пр-т, 72, корп. 2

Содержание |

Конечные собственники

Touch Bank — розничный онлайн-банк, проект венгерской финансовой группы OTP Group, начал обслуживание клиентов в России весной 2015 года. Завершил работу в мае 2018 года. Touch Bank действовал по лицензии ОТП Банка и регулируется российским законодательством о кредитных организациях.

- Старт проекту был дан в апреле 2014 года.

- Первая карточка выпущена 1 апреля 2015 года.

- Полностью облачная инфраструктура.

- Проект закрыт в мае 2018 года из-за убыточности.

Бизнес-модель

Touch Bank — был самостоятельным банковским бизнесом с отдельной операционной, ИТ, финансовой, юридической и кадровой инфраструктурой. Touch Bank использовал дистанционную модель через онлайн (карты доставлялись клиентам через курьеров).

На 2015 год в московском офисе банка работало около 100 сотрудников.

У онлайн-банка не было отделений. Основной площадкой взаимодействия клиента с банком служил Интернет и другие интерактивные каналы коммуникаций, которые обеспечивали проведение всех операций круглосуточно, без выходных дней и очередей, в удобное время, в любом месте.TAdviser выпустил новую Карту российского рынка информационной безопасности: 290 разработчиков и поставщиков услуг

Финансовый сервис Touch Bank представлял собой пакет продуктов на базе одной банковской карты. Он включал депозиты, кредиты, удобное пополнение, переводы, платежи и другие возможности для эффективного управления личными финансами в режиме реального времени.

История

2018: Закрытие банка, передача 200 тыс клиентов в ОТП банк

В мае 2018 года было объявлено, что проект отдельного цифрового банка Touch Bank венгерской OTP Group в России будет закрыт. Он будет интегрирован с основной банковской «дочкой» группы — ОТП-банком, при котором Touch Bank и был создан. Эксперты полагают, что решение было принято из-за убыточности проекта на фоне высокой конкуренции на рынке финансовых технологий.

Решение полностью отказаться от развития проекта Touch Bank, как выяснил `Ъ`, было принято 8 мая 2018 г на правлении OTP Group. Активное привлечение клиентов в цифровой банк будет приостановлено, но Touch Bank продолжит обслуживать существующие счета и работать с текущими клиентами. Все технологии и разработки Touch Bank будут интегрированы в процессы ОТП-банка. Процесс завершится до конца 2019 года.

За три года операционной деятельности Touch Bank привлек более 200 тыc. клиентов, примерно 5,5 млрд руб. депозитов и открыл кредитные линии на 6,8 млрд руб. Банк должен был выйти на окупаемость к 2018–2019 годам, однако три года подряд был убыточным .

В ОТП-банке `Ъ` пояснили, что перед кредитной организацией стоит задача ускоренного развития собственной цифровой платформы, что позволит принять на обслуживание существующих клиентов дивизиона Touch Bank. Все продукты цифрового банка в первом квартале 2018 года удалось вывести на операционную прибыль, причины интеграции — необходимость снизить операционные расходы, заверили там.

«Сейчас в обеих структурах многие процессы дублируются,— пояснили в ОТП-банке.— Оптимальным вариантом развития на текущий момент как для онлайн-банкинга, так и карточного бизнеса ОТП-банка является объединение команд, процессов и технологий».

Интеграция призвана не только сократить издержки, но и ускорить диджитализацию и развитие дистанционных каналов обслуживания, заключили в банке.

Впрочем, эксперты видят иные причины сворачивания проекта Touch Bank. Директор по банковским рейтингам «Эксперт РА» Руслан Коршунов полагает, что причиной такого решения могло стать то обстоятельство, что за три года проект Touch Bank так и не вышел на положительный финансовый результат. Помимо высоких операционных расходов к убытку привел рост объема резервов по проблемным ссудам, доля которых за 2017 год выросла в кредитном портфеле с 0,3% до 10%.

«За первый квартал 2018 года Touch Bank среди крупных банков OTP Group единственный показал убыток — не менее 290 млн руб. при пересчете с венгерского форинта,— пояснил господин Коршунов.— При этом размер его операционных расходов за январь—март составил более 450 млн руб., а резервы по кредитам — 225 млн руб.».

С тем, что убыточность проекта стала основной причиной принятого решения, согласен и заместитель директора группы банковских рейтингов АКРА Валерий Пивень. При этом эксперт отмечает, что рынок альтернативных банковских услуг (цифровых банков) в России высококонкурентный.

"Тягаться с Тинькофф-банком на этом рынке тяжело, а с учетом того, что у самого ОТП-банка неплохо развивается розница, реализовывать параллельный проект не имеет большого смысла",— указывает он.

По мнению, управляющего директора НРА Павла Самиева, решение об интеграции Touch Bank в ОТП-банк логично, так как позволяет обеспечить омниканальный подход в обслуживании клиентов и оптимизировать затраты на развитие в рамках одного, а не двух брендов. Представитель крупного банка, пожелавший остаться неназванным, отметил, что два бренда развивать в принципе сложнее, чем один, особенно когда один них уже широко известен. По его мнению, очевидно, что в OTP Group решили убрать лишнее звено.

2017

Рост убытков на 25% до 1,6 млрд руб

Проект венгерской OTP Group – Touch Bank, который специализируется на обслуживании клиентов онлайн, в 2017 году увеличил убыток на 25% до 1,6 млрд руб., следует из отчетности группы по МСФО (расчеты по курсу форинта на 31 декабря).

Убытки Touch Bank терпит третий год подряд, следует из отчетности группы: в 2015 и 2016 гг. банк потерял по 1,2 млрд руб. Результаты Touch Bank не оправдали ожиданий относительно числа клиентов, оборотов и доходов, говорится в отчетности группы за 2017 год. Новое руководство постоянно работает, чтобы достичь целевых показателей прибыльности, указано там. Из банка в конце 2017 г. ушел руководитель проекта Андрей Козляр.

На запуск нового проекта OTP Group выделила 40 млн евро, в 2015 г. группа ждала, что проект выйдет на окупаемость через 3,5–4 года, писала газета «Коммерсантъ».

Основной продукт банка – дебетовые карты, но на них в России не заработаешь, объясняет топ-менеджер розничного банка. Активно выдавать кредиты, на которых как раз и можно заработать, Touch Bank начал в 2017 году, его портфель вырос примерно с 330 млн руб. на начало года до 2,8 млрд, следует из отчетности. Выросла доля кредитов, просроченных более чем на 90 дней: с 6,7 до 10%. Во II квартале банк ужесточил стандарты выдачи кредитов, сказано в отчетности.

В 2017 году у Touch Bank выросли операционные расходы почти на 20%, в основном за счет маркетинга, следует из отчетности. В конце года у банка выросли затраты на привлечение клиентов, кроме того, банк потратил примерно 130 млн руб. на рекламную ТВ-кампанию. В таких проектах все зависит от того, как скоро бренд станет узнаваемым и заработает сарафанное радио, указывает топ-менеджер розничного банка.

У проекта, аналогичного Touch Bank, – Рокетбанка (сейчас работает на лицензии «ФК Открытие», создан в 2012 г.) – в 2016 г. убыток составил 234 млн руб., говорится в отчетности «ФК Открытие» по МСФО. Более свежих данных банк не раскрывал.

За два года операционной деятельности в Touch Bank был с нуля разработан и запущен полноценный цифровой банк, говорит представитель «ОТП банка». С 2018 года Touch Bank начинает новый этап своего развития, основная цель которого – масштабировать текущие разработки и решения, продолжает он. И подчеркивает, что стратегия группы в России по-прежнему предполагает фокус на прибыльности каждого выданного продукта.

- +200 000 клиентов

- 300 городов России

- Депозиты и остатки на счетах: более 5 млрд руб.

- Объём открытых кредитных линий: 5,5 млрд руб.

ИТ-директор Михаил Алексин - о том, как банк взлетел на аутсорсинге и сам стал аутсорсером

Михаил Алексин, CIO Touch Bank, на конференции TAdviser SummIT 29 ноября 2017 года рассказал о роли аутсорсинга при создании и развитии банка.

По состоянию на конец 2017 года у Touch Bank насчитывается более 200 тыс. клиентов и доставка в 300 городов России. Оба этих показателя выросли примерно в 2 раза за 2017 год. Высокий рост показал и ряд других показателей, таких как уровень доступности финансовых сервисов, скорость доставки и др., отметил Алексин.

От решения о запуске Touch Bank до выдачи первого продукта в 2014 году прошло менее 12 месяцев. В этом, а также в быстром росте показателей деятельности, по словам CIO, банку помогло широкое использование аутсорсинга: ИТ-инфраструктуры, экспертизы, разработки, цифровых платформ и т.д.

Все ИТ-платформы банка размещены в облаке по схеме аутсорсинга Paas/IaaS и используются в формате предоставления мощностей по требованию. И это удобно, отмечает Алексин, потому что, например, в периоды маркетинговых активностей требования к производительности систем могут возрастать на порядки, и закрывать эту потребность на собственных ресурсах было бы проблематично.

Вместе с тем, говорит он, в части Paas/IaaS для банка наступила эпоха оптимизации, когда Touch Bank постоянные свои потребности будет закрывать все-таки на уровне собственной инфраструктуры, а ресурсы по требованию использовать на время маркетинговых кампаний и акций.

Банк активно использует и аутстаффинг – привлечение специалистов для всего цикла производства продукта, цифрового банка.

Из прикладного ПО, например, CRM-система используется по модели SaaS. Банк использует решение Salesforce.

| | Аутсорсинг – это уже состоявшаяся и вызревшая модель. Вместе с тем, пока, на мой взгляд, у сервис-провайдеров хромает возможность какой-то кастомизации сервиса как продукта. Пока для сервис-провайдеров не исчерпан свободный рынок, куда они могут выдавать массовый продукт. Тем не менее, рынок поставщиков услуг вполне сформировался, и на нем пока есть возможность для входа новых игроков, у которых есть шанс «взорвать» этот рынок, внести в него что-то новое, - отметил Михаил Алексин | |

При этом банк не только активно использует аутсорсинг, но и пошел дальше: он сам стал провайдером услуг аутсорсинга. Например, с компанией Tele2 был создан совместный проект для клиентов оператора, где банк выступает в качестве сервиса. В 2017 году совместно с Tele 2 Touck Bank выпустил кобрендинговую банковскую карту, предложив клиентам мобильного оператора оформить ее на особых условиях.

По такой же модели банк работает с рядом крупных ритейлеров, отмечает Алексин. В 2018 году направление Bank as a Service станет одним из стратегических направлений роста бизнеса банка, ожидают в Touch Bank. Развивать его планируется за счет «грамотного партнерства».

Преимущества облачной модели

Какие преимущества дают облака?[1]:

- Скорость развертывания

- Возможности масштабирования на лету

- Минимизация команды

- Уменьшение стоимости входа

- Дешевая exit-стратегия

- Touch Bank IT размещается в IaaS облаке российского оператора Tier3 – 100+ виртуальных серверов включая, но не ограничиваясь АБС, бухгалтерия, маркетинговые инструменты и т.д.

- Так же в облаке другого провайдера размещена тестовая среда - 4 среды являющихся полными или частичными копиями продуктивной – 200+ vServers

- В качестве CRM используется решение SalesForce

Сложности:

- Проблемы совместимости

- Дефекты реализации сетевых устройств

- Ступенчатый рост стоимости услуг

- Стабильность провайдеров

- Законодательные ограничения

Как это влияет на облачную стратегию:

- Движение из чистого public cloud в сторону гибридного облака.

- Все системы, утилизация которых стабильна, либо предсказуема – в частное облако.

- Все системы, где возможен взрывной рост – в публичном расширяемом облаке.

- Сетевые устройства из виртуальной реализации в железную.

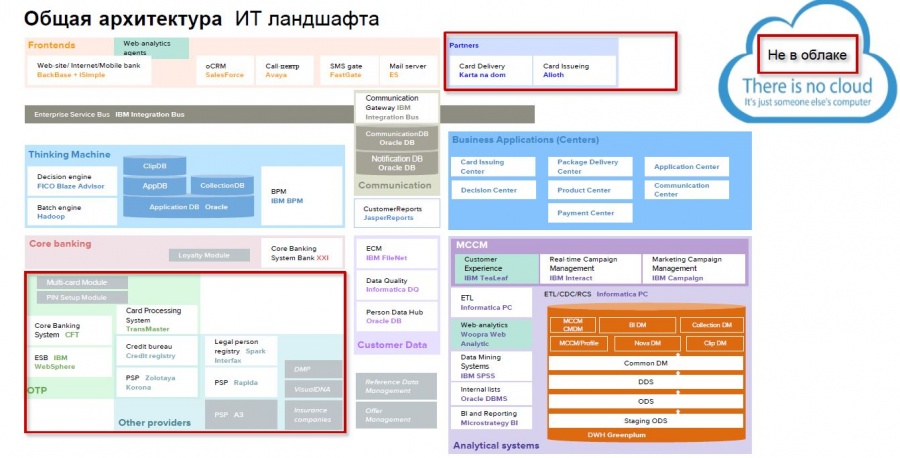

Общая архитектура ИТ-ландшафта TouchBank

Общие параметры ландшафта ИТ – ЦОД

ЦОД находится в Public Cloud (IaaS/PaaS)

- V-серверов в продуктивной среде: 85/280 CPU, 770 GB, KVM

- Интегрированных единой шиной систем: 30+

- Сервисов на шине: 200+

- Объём данных: 28,5 TB

- Контакт-центр – в облаке Orange (PaaS)

- Основная CRM – в облаке SalesForce (SaaS)

Коммерческий старт продукта поддерживался инфраструктурным мониторингом:

- Zabbix, PRTG, Oracle EM, Quest

- Самодеятельные Dashboards

- Упрощенные индикаторы для бизнес-пользователей

Типовые проблемы с производительностью банковских приложений

Типовые проблемы пользователей и сопровожденцев:

- Проблемы авторизации в системе

- Проблемы с доставкой СМС-паролей подтверждения операций

- Дефекты в основной банковской системе

- Замедления работы фронта и бэка

- Ошибки при взаимодействии банковских систем

- Потери в процессах IBM BPM и Единой шины

Задачи, стоявшие перед внедрением новой системы мониторинга

- Быстрая изоляция проблем

- Минимизация скорости поиска путей решения проблемы

- Глубокая диагностики работы сервиса (до уровня Java-кода)

- Повышение уровня качества предоставления сервиса

- Анализ производительности приложения с точки зрения пользователя

Проект внедрения Dynatrace Application Monitoring смотрите здесь:

Внедрение мониторинга Dynatrace должно было решить список задач[2]:

- Измерение производительности путем глубокого анализа выполнения приложения: время исполнения конкретных методов, возникающие ошибки, анализ и среднее время отклика сервера приложений и его компонентов

- Выявления и анализ серьезных архитектурных дефектов сервиса в ходе нагрузочных тестов или из детальной информации по времени выполнения, по ошибкам и другим метрикам, на основе реальных операций пользователей

- Локализация проблем с детализацией до конкретных используемых методов (длительность выполнения транзакции, количество медленных, % прерванных транзакций и др. метрики)

- Возможность преобразования обнаруженных методов из технических запросов в бизнес-операции, такие как «поиск», «оплата», и др.

- Отправка уведомлений о проблемах и сокращение времени решения инцидентов

- Безопасная передача информации для отладки партнерам-разработчикам

- Хранение статистических данных профилирования

О TAdviser SummIT

Конференция TAdviser SummIT состоялась в Москве 29 ноября 2017 года и привлекла более 400 участников. Главные темы мероприятия - ИТ-планы крупнейших компаний и государственных ведомств России на 2018 год, перспективы развития цифровой экономики, ИТ-продуктов и сервисов. В рамках пленарной части и пяти тематических секций прозвучало более 60 докладов и публичных дискуссий. Мероприятие прошло в 5 залах Digital October.

2016: 120 тыс клиентов

- Клиентская база – более 120 000 клиентов, 60% активно пользуются услугами банка

- Прирост клиентской базы – за последние три месяца (ноябрь 2016г. – январь 2017г.) банк в среднем привлекал порядка 12 000 клиентов в месяц.

- Источники привлечения – рекламное продвижение и органический прирост, Touch Bank не использует продвижение среди клиентов ОТП Банка в России

- Объем привлеченных депозитов и клиентских средств – более 4 млрд рублей

- Годовая ставка по депозиту – с января 2017 года прогрессивная ставка в 7%, 7,5% или 8% годовых в зависимости от срока хранения средств (30, 61 и 90 дней).

- Объем открытых кредитных линий – 2,5 млрд рублей

Большинство клиентов Touch Bank (71%) – мужчины в возрасте от 25 до 45 лет, проживающие в Москве, Санкт-Петербурге и городах-миллионниках. И хотя Москва (+область) и Санкт-Петербург (+область) занимают первые места по количеству клиентов, первая десятка городов не превышает 40% от общей клиентской базы Touch Bank, оставшиеся 60% приходятся на небольшие города, жители которых, в отсутствии технологичных решений традиционных банков, готовы пробовать digital.

Клиенты банка в основном используют карту для ежедневных покупок и платежей: 40% совершает более 20 покупок в месяц, тратя при этом почти 33 000 руб. Средний чек POS-транзакции составляет порядка 1 600 руб., при этом 23% (декабрь 2016г.) всех покупок – это бесконтактные платежи картой с технологией PayPass. Соотношение POS-транзакций к получению наличных – 49% против 51%, что свидетельствует о том, что российские потребители вполне готовы использовать карты вместо наличных.

Держатели карт Touch Bank открывают вклады онлайн – в интернет-банке и мобильном приложении. Срок вклада не ограничен, как и возможность пополнять и выводить средства в любое время, начисление процентов осуществляется ежедневно на остаток средств на вкладе. На декабрь 2016 года, средний размер депозита в Touch Bank составил более 220 000 руб. против 164 000 руб. в среднем по рынку.

2015

Убыток 1 млрд руб

Убыток Touch Bank, являющегося онлайн платформой российской «дочки» ОТП, по итогам 2015 года составил 4,84 млрд венгерских форинтов (1,05 млрд руб.). По итогам IV квартала 2015 года убыток достиг 2,06 млрд венгерских форинтов (478,6 млн руб.), подскочив в два раза по сравнению с результатом III квартала 2015 года.

Банк объявил о доступности сервиса устройствам с ОС Android

Венгерская финансовая OTP Group запустила в России банк без офисов Touch Bank (работает по лицензии ОТП-банка) в 2015 году. Изначально он планировался как самостоятельный проект digital-банка, цель которого — создать технологическую платформу и линейку продуктов для последующего внедрения в процессы других банков OTP Group.

1 сентября 2015 года Touch Bank сообщил о доступности клиентам банка приложения для смартфонов на платформе Android.

С 27 августа 2015 года владельцы смартфонов под управлением мобильной операционной системы Android, клиенты Touch Bank, получили доступ к мобильному приложению для управления расчетами и покупками.

С мобильного телефона пользователю доступны переводы с карты на карту, между своими счетами, в другие банки и бюджетные организации для оплаты услуг телефонии, интернета, ЖКХ, штрафов, налогов и сборов.

C июня 2015 года клиенты Touch Bank - владельцы iPhone, могут воспользоваться мобильным приложением на платформе iOS.

Touch Bank планирует развитие мобильного банка до уровня автономного банковского сервиса, когда для совершения любой операции или действия с картой клиенту будет достаточно только мобильного приложения, при этом интернет-банк станет необязательным.

2014: Инвестирование $10 млн в ИТ-платформу

В 2014 году Группа ОТП инвестировала в Touch Bank более 10 млн. евро. Основная сумма приходилась на капитальные вложения в разработку современных ИТ-решений, а также на инвестиции в капитал для обеспечения деятельности и выполнения регуляторных требований по капиталу. Общая сумма инвестиций составляет 40 млн. евро.