Содержание |

Импортозамещение информационных технологий в банках

Основная статья: Импортозамещение информационных технологий в банках

2025

Доля ИТ-бюджетов 10 крупнейших российских банков за год выросла до 27%

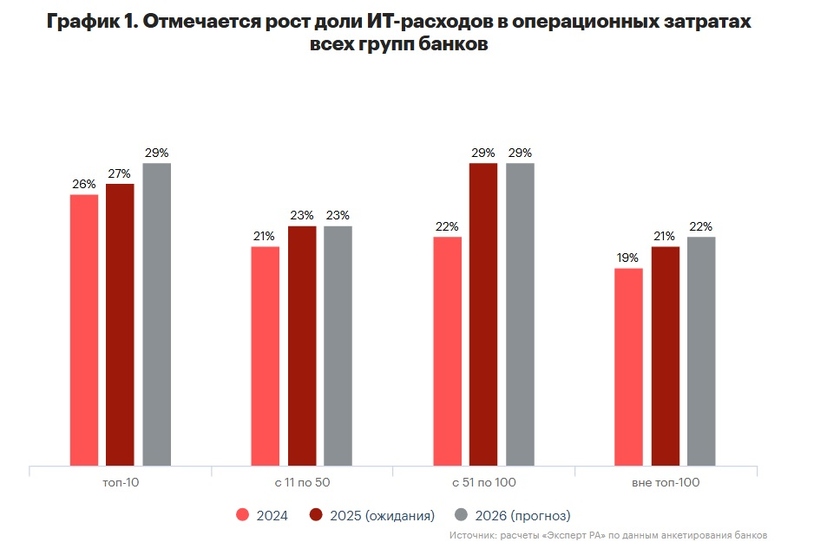

11 февраля 2026 года рейтинговое агентство «Эксперт РА» представило результаты исследования, посвященного структуре и динамике ИТ-расходов российских банков в 2024–2026 годах. Аналитический отчет, основанный на данных анкетирования 81 кредитной организации с рейтингами агентства, зафиксировал усиление технологического расслоения между лидерами рынка и остальными участниками. Усредненные расчеты агентства показали, что у топ-10 банков показатель увеличился с 26 до 27%.

По итогам 2025 года доля ИТ-затрат в операционных расходах банков продолжила устойчивый рост во всех размерных группах. У кредитных организаций с 11-й по 50-ю позицию показатель увеличился с 21 до 23%, в группе с 51-го по 100-е место – с 22 до 29%, у игроков вне топ-100 – с 19 до 21%.

Согласно прогнозу на 2026 год, ожидается стабилизация доли ИТ-расходов у банков второго и третьего эшелонов, тогда как крупнейшие игроки нарастят ее до 29%. Банки вне топ-100, по оценкам, увеличат показатель до 22% под давлением регуляторных требований и необходимости обеспечивать технологическую устойчивость.

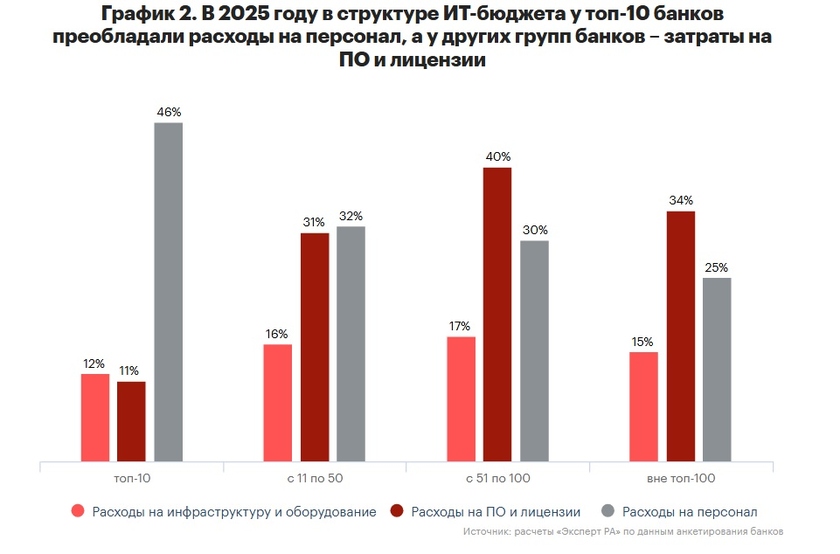

Анализ структуры ИТ-бюджетов выявил принципиальные различия в подходах к технологическому развитию. Представители «Эксперт РА» отметили, что у топ-10 банков 46% ИТ-бюджета в 2025 году приходилось на персонал, что указывает на приоритет in-house-разработки. Доля затрат на программное обеспечение и лицензии у лидеров рынка составила лишь 11%.

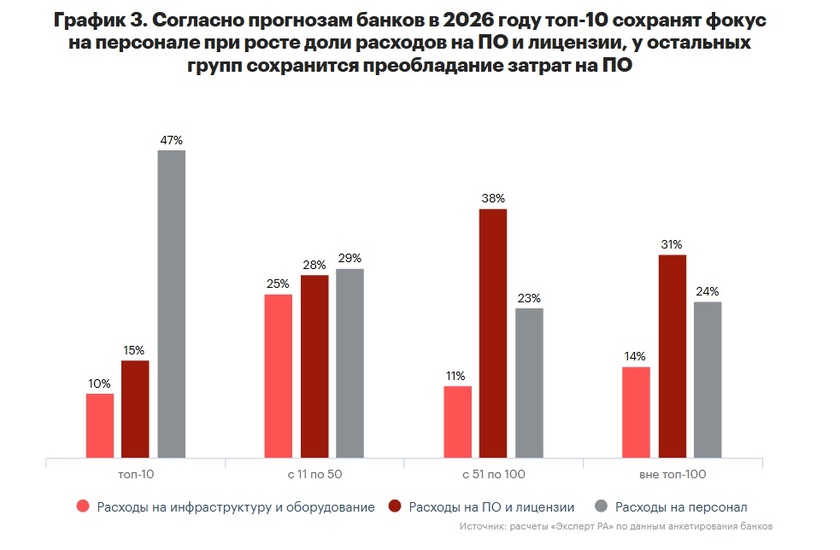

В то же время в группе с 51-го по 100-е место структура затрат оказалась противоположной: 40% бюджета направлялось на внешнее программное обеспечение, а доля расходов на персонал достигала 30%. По прогнозам экспертов агентства на 2026 год, крупнейшие банки увеличат вложения в лицензирование до 15% при сохранении фокуса на развитии собственных команд (47%). Банки второго эшелона выровняют структуру инвестиций, нарастив долю инфраструктурных затрат до 25%.

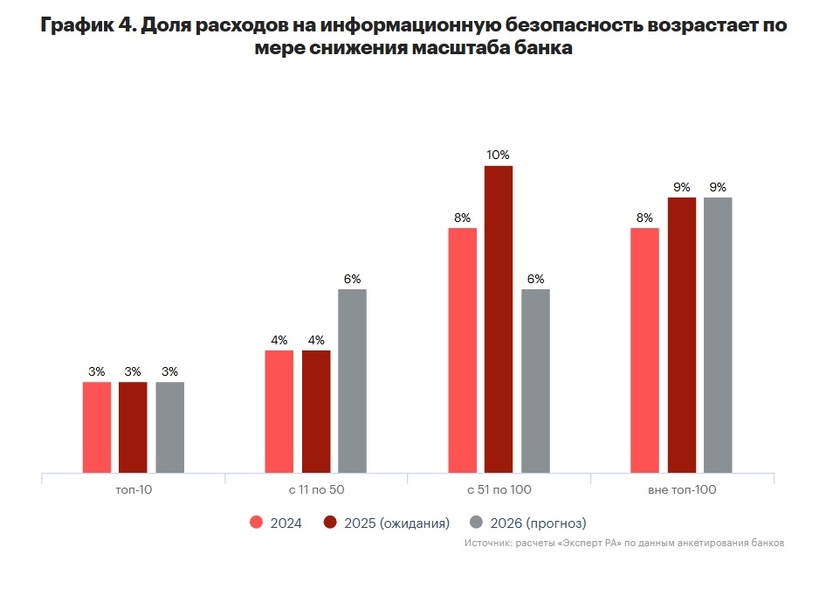

Расходы на информационную безопасность демонстрируют обратную зависимость от масштаба бизнеса. Специалисты агентства «Эксперт РА» отмечают, что относительная нагрузка на ИТ-бюджет по этому направлению растет по мере снижения размера кредитной организации. Банки, которые находятся вне топ-100, направляют на информационную безопасность до 9% ИТ-бюджета, тогда как у крупнейших игроков этот показатель не превышает 3%. Одним из основных факторов давления для банков вне топ-100 остается необходимость выполнения единых регуляторных норм при ограниченной ресурсной базе и догоняющем характере развития защитного контура.

Технологии искусственного интеллекта остаются прерогативой ограниченного круга. Аналитики «Эксперт РА» указывают на то, что банки из топ-10 последовательно наращивают инвестиции в AI/ML (сфера искусственного интеллекта и машинного обучения). Кредитные организации, занимающие 11-ю строчку и ниже, участвуют в этом процессе точечно, большинство из них не ведут системной работы в данном направлении из-за нехватки бюджета, компетенций и масштабируемых внутренних задач.

Отдельным фактором давления на ИТ-бюджеты небольших игроков становится внедрение цифрового рубля. С началом пилотного этапа проекта в октябре 2025 года банки вне топ-100 оценивают затраты на интеграцию с платформой Банка России в 2026 году в среднем в 12% ИТ-бюджета. У крупнейших кредитных организаций этот показатель не превышает 1%. По оценке агентства, помимо прямых ИТ-издержек, малые и региональные банки столкнутся с сокращением комиссионных доходов и оттоком фондирования в цифровые кошельки.[1]

Главные тренды цифровизации банкинга в России

Внедрение искусственного интеллекта и развитие цифровых финансовых активов (ЦФА) являются одними из основных трендов цифровизации банкинга в России. Об этом говорится в обзоре, которое в конце января 2025 года было опубликовано на сайте «Сколково».

Искусственный интеллектРоссийский рынок WMS-систем: оценки, тренды и крупнейшие поставщики. Обзор TAdviser

Инструменты ИИ все чаще применяются в операционных банковских процессах и для улучшения обслуживания клиентов. ИИ используется в качестве виртуального ассистента, для принятия решений о выдаче кредитов, а также для ускорения выполнения рутинных задач и снижения нагрузки на сотрудников. Это в числе прочего позволяет увеличить операционную производительность бэк-офисов и команд разработки.

Nocode-технологии

Популярность платформ «без кода» обусловлена не только высокими темпами гиперавтоматизации, но и стремлением банков сократить время от появления идеи до создания продукта и его вывода на рынок. Инструменты nocode позволяют быстро разрабатывать ИТ-решения, например, сайты, веб- и мобильные приложения, без привлечения программистов к написанию кода.

ЦФА

Это один из самых быстрорастущих трендов банковской отрасли. В России ЦФА используются в крупных сегментах бизнеса, таких как сырьевые рынки и недвижимость. Инструмент, как ожидается, откроет новые возможности для изменения моделей дистрибуции токенизированных активов и взаимодействия с инвестиционным капиталом.

Ожидается, что сделки на базе цифрового рубля повлекут за собой цифровизацию смежной инфраструктуры, что сделает смарт-контракты более гибкими и применимыми в реальных ситуациях.

Сервисы для кросс-граничных платежей

Речь идет не только о различных механизмах платежных цепочек, но и об использовании цифровых валют центральных банков дружественных стран. В 2025 году, как отмечается, также будут актуальны решения, связанные с кибербезопасностью.

2024

Банк России определил главные задачи цифровой трансформации финсектора на ближайшие годы

Повышение доступности финансовых услуг для населения и субъектов малого и среднего предпринимательства является одним из основных направлений деятельности Банка России в рамках достижения стратегической цели развития финансового рынка РФ. Большое внимание будет уделяться цифровой трансформации финсектора. Об этом говорится в проекте развития отрасли до 2027 года, опубликованном 8 октября 2024-го.

Одной из задач является повышение физической и ассортиментной доступности финансовых услуг для населения и бизнеса через развитие онлайн-каналов обслуживания при снижении рисков цифрового неравенства и усилении кибербезопасности. Способствовать постепенному переходу потребителей к активному использованию онлайн-каналов доступа к финансовым услугам будет развитие цифровых сервисов, в том числе на основе платформенных решений и экосистем. Банк России реализует комплекс мер по созданию необходимых условий для расширения инфраструктуры финансового рынка, настройке регулирования, повышению финансовой грамотности, обеспечению защиты прав потребителей и кибербезопасности, а также выполняет комплекс организационных, правовых и технических мероприятий по противодействию социальной инженерии. В рамках цифровизации финансовой доступности в интересах населения и бизнеса запланирован ряд инициатив:

Развитие продуктов и сервисов на базе передовых российских платежных технологий

Ведется работа над запуском сервиса биоэквайринга — оплаты покупок в точках обслуживания и на сайтах торгово-сервисных предприятий (ТСП) с использованием биометрических данных плательщика. Кроме того, планируется развитие финансовых и нефинансовых сервисов, в том числе по оплате электронными сертификатами, а также выполнение работ по сохранению инфраструктуры приема карт «Мир» за рубежом и поиску альтернативных решений оплаты товаров и услуг гражданами России за границей.

Реализация инфраструктурных проектов: цифровой рубль

Ожидается, что цифровой рубль будет способствовать развитию платежной инфраструктуры, создаст дополнительные преимущества для граждан и бизнеса, а также ускорит распространение новых финансовых технологий. В частности, такая валюта позволит автоматизировать контроль и проведение расчетов по договорам с помощью смарт-контрактов. Это должно повысить безопасность сделок и снизить риски неплатежей для бизнеса.

Развитие различных способов удаленной идентификации

Банк России продолжит работу по увеличению количества доступных для граждан услуг с использованием биометрии. Одним из наиболее приоритетных направлений деятельности станет развитие и обеспечение запуска высокочастотных сервисов, доступных к получению с использованием единой биометрической системы (ЕБС).

Развитие цифрового профиля

Планируется увеличение количества организаций и видов сведений, которые содержатся в цифровом профиле, а также расширение перечня услуг, предоставляемых финансовыми организациями с использованием цифровых профилей физических и юридических лиц. Ожидается, что это обеспечит повышение качества и доступности финансовых, государственных и иных услуг, а также их перевод в цифровой вид.

Развитие открытых API

Внедрение открытых программных интерфейсов (API) будет способствовать повышению разнообразия, качества и доступности финансовых инструментов. Появление новых сервисов будет содействовать принятию более осознанных финансовых решений, расширению доступа к различным финансовым услугам и росту финансовой доступности в целом.

Развитие цифровых решений в страховании

Достоверные и качественные данные позволят использовать в работе страховщиков искусственный интеллект и машинные технологии, а также совершенствовать систему принятия решений. Применение перспективных методов обработки информации будет способствовать появлению новых и совершенствованию существующих страховых продуктов.[2]

Банки в России начали переходить на отечественные удостоверяющие центры вместо Microsoft

В сентябре 2024 года российские банки приступили к активному внедрению отечественных удостоверяющих центров (УЦ) взамен решений от Microsoft. Этот шаг связан с необходимостью обеспечения бесперебойной работы финансовых организаций в условиях возможных ограничений со стороны иностранных поставщиков программного обеспечения. Подробнее здесь.

ЦБ назвал главные риски цифровизации российских банков

В начале июля 2024 года Центральный банк России обозначил ключевые риски, связанные с цифровизацией отечественного банковского сектора. Зампред ЦБ РФ Ольга Полякова подчеркнула, что киберугрозы остаются главным вызовом для финансовой системы страны в условиях активного внедрения цифровых технологий.

Среди основных рисков также отмечается ограниченный доступ к иностранному программному обеспечению и оборудованию. Несмотря на это, банковский сектор демонстрирует устойчивость к внешним шокам, высокую технологичность и значительный запас капитала, отметила Полякова.

Георгий Лунтовский, президент Ассоциации банков России и бывший первый зампред ЦБ, выразил обеспокоенность тем, что цифровизация может привести к потере банками статуса флагманов экономики. Он отметил тенденцию к отставанию развития банковского сектора от других отраслей и высвобождению банковских служащих в результате цифровой трансформации.

Эксперт указал на риск размывания границ между банковской и небанковской деятельностью, а также на опережающие темпы создания новых платежных инструментов по сравнению с адаптационными возможностями банковской среды.

| | Об этом странно говорить, но сегодня именно банки являются социально и экономически пассивной стороной, которая подвергается экспансии со стороны ИT-компаний, – подчеркнул Лунтовский. | |

Важным вызовом также является отсутствие регулирования систем распределенного учета (блокчейн), которые, по прогнозам, станут доминирующей технологией в экономике будущего. В связи с этим перед регулятором стоит задача направить эволюцию банков по пути развития симбиоза традиционной банковской деятельности и финансовых технологий.

Несмотря на риски, Ольга Полякова отметила, что сильной стороной банковского сектора остается высокая прибыльность кредитных организаций, свидетельствующая об успешности их бизнес-моделей. Однако среди слабых сторон выделяются доминирование крупнейших игроков и закрытый доступ к западным финансовым ресурсам.[3][4]

2023: Расходы финансового сектора России на ИТ-решения за год выросли на 13% и превысили ₽896 млрд

В октябре 2024 года аналитическое агентство холдинга Т1 опубликовало исследование о цифровизации финансового сектора России. Согласно представленным данным, в 2023 году расходы финансовых компаний на информационные технологии достигли ₽896 млрд, что на 13% превышает показатели 2022 года.

Как сообщает Forbes, анализ основан на данных Росстата по 12 315 организациям, работающим в сфере финансовых и страховых услуг. По уровню цифровой трансформации финансовый сектор опередил такие отрасли как розничная торговля, металлургия, наука и нефтегазовая промышленность.

Управляющий директор НОТА и заместитель генерального директора холдинга Т1 Кирилл Булгаков объясняет рост инвестиций активным импортозамещением программных продуктов в банковском и страховом секторах, а также внедрением инновационных технологий, включая искусственный интеллект.

Особое внимание финансовые организации уделяют информационной безопасности — 93,1% компаний используют специализированные инструменты защиты данных. Расходы на кибербезопасность составили ₽32,3 млрд или 3,6% от общего объема затрат на цифровизацию.

Значительных успехов финансовый сектор достиг в импортозамещении программного обеспечения. Уровень внедрения отечественного отраслевого прикладного софта составил 94,3%. Высокие показатели демонстрируют средства обеспечения информационной безопасности (51,5%), прикладное программное обеспечение (54,1%) и системы управления процессами организации (48,4%).

По прогнозам аналитиков холдинга Т1, в 2024 году затраты компаний финансового сектора на цифровизацию могут увеличиться на 10-20% и превысить ₽1 трлн. Рост будет обусловлен продолжающейся политикой импортозамещения систем крупными игроками и развитием собственных технологических решений.

Развитию цифровизации также способствует активное внедрение биометрических технологий, что стимулирует финансовые организации повышать безопасность платежных операций и совершенствовать системы верификации личности клиентов.[5]

2021

Теория и практика управления цифровой трансформацией в крупной финансовой организации

Цифровые технологии радикально трансформировали банковский бизнес за последние 10 лет. Изменилась парадигма взаимодействия клиента с банком, и цифровые каналы (мобильный банк, интернет-банк и т.д.) не только стали основным средством взаимодействия клиента с банком для ежедневных задач, но и для оформления таких сложных продуктов, как кредит и ипотека. Подробнее здесь.

Уровень автоматизации российских банков: исследование «ЛАНИТ - Би Пи Эм» и TAdviser

«ЛАНИТ - Би Пи Эм» (входит в группу ЛАНИТ), эксперт в области анализа, интеллектуальной автоматизации и трансформации корпоративных бизнес-процессов, и аналитический центр TAdviser провели исследование уровня автоматизации российских банков. Опрос представителей 50 российских банков из списка топ-100 позволил определить приоритетные для участников отрасли технологии и продукты, объем инвестиций в ИТ-проекты, а также цели по цифровизации на ближайший год. Подробнее здесь.

Как пандемия отразилась на задачах и приоритетах цифровизации российских банков

Летом 2021 года TAdviser пообщался с крупными российскими банками и узнал, как менялись их задачи и приоритеты в сфере цифровизации во время пандемии и с какими сложностями они сталкивались в этот период.

Приоритеты и задачи

Райффайзенбанк

Несмотря на пересмотр продуктовых планов, направления ИТ-затрат в Райффайзенбанке в 2020 году сильно не поменялись. По словам Никиты Швецова, руководителя дирекции информационных технологий банка, в нем продолжали внедрять передовые инженерные подходы в работе над продуктами, развивать инфраструктуру, создавать единое хранилище данных и развивать команду.

| |

Люди – главное, во что мы вкладываемся и будем продолжать вкладываться. ИТ-команда банка к 2020 году выросла в три раза всего за несколько лет. Пандемия показала, что это было правильным шагом, - отметил в разговоре с TAdviser Никита Швецов. | |

МТС Банк

В МТС Банке в 2020 году также продолжали активно наращивать внутренние мощности ИТ-кластера: штат ИТ-специалистов увеличился в два раза, многие процессы были автоматизированы, цифровое обслуживание физических лиц и малого бизнеса улучшилось. Помимо того, банк активно выпускал виртуальные карты. Речь о таких картах, как MTS Cashback Digital и MTS Cashback Lite. В 2021 году банк также выпустил виртуальную карту MTS Cashback Mobile, привязанную к счету мобильного телефона.

| |

Заглядывая вперед, мы видим в 2021 году многообещающие позитивные рыночные тренды, в том числе ускорение проникновения цифровых услуг. Например, сейчас банк разрабатывает бота MTS Bank Now, построенного на API смартбанка МТС Банка и технологиях чат-бота от TalkBank. На первоначальном этапе в нем будут доступны оформление виртуальных карт, p2p-переводы и цифровой финансовый помощник. До конца 2021 года бот научится оформлять заявки на кредиты, вклады, страховки и открывать счета. Планируется, что MTS Bank Now будет работать на всех смартфонах, даже на бюджетных, а пользователю необязательно быть клиентом МТС Банка или абонентом МТС, - рассказали TAdviser в МТС Банке. | |

СКБ-банк

СКБ-банк в пандемию не поменял своих ИТ-приоритетов. Как отметил Денис Кузнецов, директор по ИТ банка, он продолжал развиваться, как планировал и в 2019 году.

ОТП банк

Не изменились ИТ-приоритеты и у ОТП банка.

| |

Самым важным были и остаются развитие дистанционных каналов предоставления банковских услуг, повышения скорости и удобства электронных сервисов, таких как платежи, переводы и т.д. Появились также новые сервисы, каналы и фичи - для будущей продуктовой линейки и ИТ-ландшафта банка. Сильный фокус рынка на цифровизацию также формирует Центральный банк – это и расширение функционала СБП, и развитие практик кибербезопасности, и цифровой рубль, - отметил Михаил Бижан, руководителя дивизиона информационных технологий банка. | |

Банк «Открытие»

В банке «Открытие» приоритеты цифровизации в 2020 году изменили свой вектор по сравнению с предыдущим.

| |

Это сильно заметно в части развития мобильных технологий обслуживания среднего и малого бизнеса. Также существенно расширился спектр услуг и информации, предоставляемых через мобильный банк розничным клиентам. Была проведена оперативная корректировка банковских продуктов под новые условия (рассрочки платежей, льготные сервисы, кредитные каникулы, рефинансирование, поддержка госпрограмм и т.д.), - рассказали TAdviser в банке «Открытие». | |

Московский кредитный банк

По словам ИТ-директора Московского кредитного банка Алексея Карпунина, в 2019 и 2020 годах банк стремился максимально цифровизировать все свои сервисы, в 2021 году его ключевая цель – приоритизация качества клиентского пути.

| |

Для достижения этих целей мы работаем в направлении изучения, как те или иные изменения в коде повлияют на клиентский опыт, а также анализируем клиентский путь, внедряем речевую аналитику в колл-центрах и в отделениях, с помощью которой можно оценивать качество диалогов, соблюдение скриптов, выявлять причины длительного обслуживания. Уже год мы используем эти технологии и видим их эффективность, - отметил Алексей Карпунин. | |

Промсвязьбанк

В Промсвязьбанке в период пандемии форсированно внедряли новые дистанционные сервисы для клиентов и организовывали удаленные рабочие места для сотрудников. Дополнительный импульс, как отметили в банке, пандемия COVID-19 придала развитию тех его сервисов и технологий, которые качественно меняют подход к работе с розничными клиентами, а также малым и средним бизнесом.

Росбанк

В Росбанке во время пандемии старались по перевести все процессы в онлайн.

| |

В 2020 году мы одними из первых на рынке провели ипотечную сделку полностью онлайн. Мы также диджитализировали и автокредит. В IV квартале прошлого года прошла первая онлайн-сделка по авто. Это, наверное, был последний продукт в нашей линейке, который мы перевели в онлайн. Клиент все делал сам, без физического контакта с банком, – рассказал TAdviser Алексей Лола, член правления, директор по розничному бизнесу Росбанка. | |

Он также отметил, что лучше всего онлайн-сервисы адаптируются существующей клиентской базой банка, так как если у клиента есть онлайн/мобильный банк, процедура идентификации максимально простая для клиента, и регуляторная база позволяет ему оформить продукт полностью онлайн в системе ДБО без визита в отделение.

| |

Чуть сложней дела обстоят для новых клиентов, так как остаётся вопрос очной идентификации клиента сотрудниками банка, и требуется либо визит клиента в отделение, либо сотрудник выезжает к клиенту. При этом у нас уже есть сервисы для новых клиентов, которые позволяют получить продукт онлайн, пройдя идентификацию через Единую биометрическую систему (ЕБС), но пока низкий уровень проникновения ЕБС среди граждан России делает данный путь скорее экспериментальным, чем коммерческим, - заметил Алексей Лола. | |

В Росбанке технологии цифровых продаж также активно внедряют и в «классические» каналы, такие как сеть отделений и контакт-центр.

| |

Такие омниканальные процессы, когда сотрудники банка заводят заявку на банковский продукт, а клиент её завершает в своём мобильном приложении, подписывая документы, также внесли важный вклад в популяризацию цифровых сервисов среди клиентов и сотрудников банка, - пояснил TAdviser Алексей Лола. | |

Газпромбанк

Такой же, как и у Росбанка, приоритет цифровизации в пандемию был у Газпромбанка – как и в 2019 году, так и в 2020-м он фокусировался на том, чтобы максимально перевести операции клиентов в удаленные каналы обслуживания.

| |

На сегодняшний день 72% активных клиентов подключены к нашему мобильному приложению и регулярно совершает операции без обращения в отделения. В 2020-м мы предоставили возможность полностью дистанционного оформления потребительского и автокредита, накопительных счетов, вкладов, начали предлагать цифровую «Умную карту» без пластикового носителя, - рассказали TAdviser в Газпромбанке. | |

«Дом.РФ»

В банке «Дом.РФ», по словам Олега Комлика, директора подразделения Диджитал компании, приоритетное внимание также уделяли платежным и карточным сервисам, реализованным в мобильном банке. Еще одним приоритетом, как и Росбанка, были услуги для дистанционных ипотечных сделок.

| |

С начала апреля 2020 года мы начали проводить электронные ипотечные сделки – с использованием усиленной квалифицированной электронной подписи и электронной регистрации сделок в Росреестре, это помогло поддержать спрос на ипотечные продукты и оградить людей от лишнего взаимодействия с внешней средой, - отметил Олег Комлик. | |

«Почта банк»

В «Почта банке» в пандемию внедряли новые сервисы, к примеру, решения для отправки уведомлений через чат, голосовые чаты, индивидуальные чат-комнаты.

| |

Видя рост безналичной активности нашей аудитории, мы внедрили сервисы, которые могут помочь им анализировать и контролировать расходы. Появился рубрикатор расходов и доходов для удобного финансового контроля, визуализированы все инструменты лояльности в приложении, - рассказала TAdviser Анастасия Масленникова, член правления, директор по развитию электронного бизнеса «Почта банка». | |

Ряд решений в «Почта банке» усилили.

| |

Карты стали не просто заказываться онлайн, но и оформляться без пластикового носителя. Мы реализовали интеграцию приложения с «цифровым профилем» для упрощения заполнения заявок на продукты, также появилась доставка банковских продуктов на дом клиентам, - рассказала TAdviser Анастасия Масленникова. | |

Абсолют банк

В Абсолют банке в 2020 году одним из приоритетов было внедрение/развитие средств коммуникации с клиентами. А этой связи компания в прошлом году запустила WhatsApp канал для ответов на вопросы клиентов. Помимо того, все необходимые справки (более 20 видов) стали доступны клиентам непосредственно в интернет-банке. Также банк запустил новый продукт для своих клиентов: кредит наличными-online. Еще он предложил своим партнерам и клиентам в ипотечном бизнесе полностью цифровой процесс по приобретению квартир с использованием его ипотеки. Другое новшество – новые сервисы в рамках проекта «Ипотека под ключ», которые позволяют клиентам подобрать интересующий объект на самом сайте банка, а также подать заявку по ипотеке и получить решение за 15 минут.

| |

При этом, как раз скорость вывода новых продуктов и сервисов в digital-формате для наших клиентов и партнеров стала намного более важным фактором их успешности» - отметили в Абсолют банке. | |

Сложности

Среди преград, мешающих цифровизации, в разговоре с TAdviser директор по розничному бизнесу Росбанка Алексей Лола отметил активизацию мошенников. По его мнению, она была вызвана возросшей популярностью цифровых каналов продаж и обслуживания.

| |

В большинстве своём мошенниками применяются методы социальной инженерии, от которых банки не всегда могут защитить своих клиентов. Чаще всего это связано с низкой финансовой грамотностью населения и недостаточной просветительской деятельностью в этом направлении, - пояснил Алексей Лола. | |

По словам Алексея Карпунина, основная проблема цифровизации Московского кредитного банка в пандемию COVID-19 заключалась в изменениях на рынке ИТ-персонала: ускорении выравнивания зарплат в Москве и регионах, возросшей текучести персонала в ИТ-отрасли.

Для МТС Банка главной внеплановой активностью стал перевод сотрудников на удаленный режим работы.

| |

Это практиковалось и раньше, но для ограниченного числа сотрудников, поэтому основным вызовом стали подготовка инфраструктуры для массового использования. Банк справился с этой задачей и оперативно за две недели перевел порядка 80% сотрудников головного офиса на дистанционку без потери эффективности процессов. В «нормальной жизни» полноценное внедрение инструментов удаленной работы могло занять несколько месяцев, - заметили в МТС Банке. | |

Основным вызовом СКБ-банка в пандемию была безопасная доставка техники домой к изолированным, а иногда и болеющим специалистам.

| |

Да, было тяжело и страшно, но мы справились. Сейчас мы можем обеспечить более 90 % сотрудников сервисом удаленной работы, для чего применяются решения лидеров мирового рынка (VMWare). Почему выбрано это решение? – ответ простой. Просчитали экономику вендорского решения относительно собственной разработки, - пояснил TAdviser Денис Кузнецов. | |

Еще одна сложность для СКБ-Банка заключалась в настройке удаленного доступа к системам банка с личных устройств, на которых абсолютно непредсказуема аппаратная и платформенная конфигурация. Свои трудности привносила и организация сервиса печати.

| |

Где бы принтер ни был, он должен быть в контуре банка. Решение есть, но не дешевое. Относительно 2019 ничего не изменилось. Справлялись организационными мерами – пересылкой документов на личную почту. Также помогало включение любым способом принтера в сеть банка, - проинформировал TAdviser Денис Кузнецов. | |

Ключевая сложность для ОТП Банка в 2020 году, по словам Михаила Бижана, руководителя дивизиона информационных технологий банка, заключалась в неопределенности.

| |

Она была характерна не только для цифровизации, но и для многих других сфер жизни и бизнеса. Мы, например, буквально за считанные дни оказались в ситуации, когда все наши планы, дорожные карты, и задачи необходимо было отодвинуть для быстрого реагирования на новые запросы наших клиентов — это рефинансирование кредитов, получение в онлайне полного набора привычных услуг, и простая человеческая поддержка, - рассказал TAdviser Михаил Бижан. | |

2020

BCG: российские банки лучше иностранных провели цифровизацию и подготовились к пандемии

Российские банки оказались лучше подготовленными к пандемии коронавируса COVID-19, чем иностранные. К такому выводу пришли в консалтинговой компании Boston Consulting Group (BCG). Результаты исследования обнародованы 21 апреля 2020 года.

| | С точки зрения цифровизации российские банки подошли к кризису, вызванному COVID-19 в гораздо лучшей форме, чем их многие международные коллеги, — утверждает управляющий директор и партнер BCG Сергей Ишков. | |

По его словам, быстрый перевод бизнес-процессов в цифровой формат помог кредитным организациям в РФ всего за несколько лет добиться того, чтобы большинство повседневных операций выполнялись удаленные каналы. Это также позволило вывести Россию в мировые лидеры по развитию безналичных платежей.

Согласно оценкам BCG, в 2019 году Россия расположилась на первом месте в мире по уровню проникновения бесконтактных платежей с помощью Apple Pay, Samsung Wallet (ранее Samsung Pay) и т.п., а также заняла третью позицию по уровню проникновения финтех-сервисов.

Эксперты также подсчитали, что за последние десять лет в долларовом выражении прибыль банковского сектора выросла в 4,5 раза (1,7 трлн рублей по итогам 2019 года), а возврат на активы — в 3,3 раза (2,2%), несмотря на медленные темпы роста экономики.

Для того, чтобы выстоять в кризисный момент, эксперты BCG рекомендуют банкам перевести значительную часть сотрудников на удаленную работу и гибкий график, чтобы после пандемии сэкономить на аренде и цифровизировать внутренние процессы. Также поможет переход на новые методы работы на базе agile и внедрение продвинутой аналитики в бизнес-процессы (от оценки риска заемщика до удержания клиентов и кросс-продаж).

| | Те, кто начал эту работу еще до кризиса, скорее всего, гораздо легче его пройдут. А тем, кто долго откладывал изменения, самое время начать их реализовывать, пока не стало слишком поздно, — резюмировал Сергей Ишков.[6] | |

Банки в России закрыли 3200 отделений за 2 года из-за цифровизации

18 марта 2020 года стало известно о том, что за два предыдущих года российские банки закрыли почти 3200 филиалов, отделений, дополнительных офисов и других подразделений или примерно 10% от общего количества. Основные факторы, влияющие на сокращение сети, — цифровизация, развитие сервисов для дистанционного банкинга и оптимизация расходов.

По данным «Коммерсанта», к концу 2019 года у банков в РФ осталось 30,4 тыс. структурных подразделений против 31,2 тыс. годом ранее. К 1 марта 2020 года это число было снижено до 30,3 тыс.

Как рассказали изданию в Райффайзенбанке, до конца марта 2020 года банк проведёт реорганизацию, которая затронет 39 отделений в городах с самой большой розничной сетью, еще в пяти городах обслуживание будет продолжено полностью в цифровом формате.

Альфа-банк в 2020 году также занимается преобразованием сети отделений и планирует в течение двух лет привязать обслуживание в офисах к мобильному приложению.

| | Мы откроем несколько пилотных офисов нового поколения, а в конце года начнем тиражировать концепцию на всю сеть,— сообщил начальник управления информационной политики банка Андрей Согрин. | |

В Тинькофф-банке считают, что нет такой задачи, которую нельзя было бы реализовать дистанционно или через представителей банка. Отсутствие отделений позволяет оптимизировать эффективность бизнес-модели за счет отсутствия расходов на них и дополнительный персонал, рассказали изданию в банке.

Есть и обратная тенденция: цифровые банки открывают офисы. Так, «Киви-банк» в марте 2020 года открыл первое отделение в Санкт-Петербурге и готовится открыть второе в Казани. В банке это объяснили тем, что клиенту иногда удобнее прийти в банк. Эксперты считают, что онлайн-банки хотят охватить новую аудиторию — например, пожилых людей.[7]

2017: Цифровая трансформация банков в России: опрос TAdviser

Построение цифрового банка требует оптимизации процессов, новой организационной культуры и гибких ИТ-решений, поддерживающих скорость выведения продуктов на рынок и персонализацию предложения. 75% опрошенных TAdviser банков ТОП30 считают, что задачи цифровизации должны быть аккумулированы в рамках единой платформы.

Цифровая трансформация - основанное на применении цифровых технологий преобразование структур, форм и способов производства, изменение целевой направленности деятельности, обеспечивающее существенное изменение параметров и свойств производимых услуг/продуктов, создание новых услуг/продуктов и получение новых рыночных возможностей.

Цифровизация несет серьезные вызовы существующим бизнес-моделям, в том числе в банках, которые сегодня проходят процесс трансформации по всему миру. Быстро растет объем рынка мобильных и бесконтактных платежей, Р2Р сервисов, цифровых валют и пр. Банки исследуют возможности применения технологий блокчейн, big data и пр.

Клиентоцентричность, персонализация предложения, мобильность – ключевые составляющие концепции цифрового банка. Для эффективной их реализации нужно решать задачи, сфокусированные на клиентском опыте, а также на внедрении инноваций, поддерживающих лояльность клиентской базы. При этом цифровой банк должен развиваться со скоростью происходящих вокруг изменений. Для поддержания инновационного ритма банку необходима гибкость, которую может обеспечить Agile-культура - как в разработке решений, так и в архитектуре построения ИТ-систем. Новые цифровые продукты банка все чаще создают собственные digital-команды, объединяющие компетенции бизнеса, ИТ и маркетинга. Большинство крупных банков стремятся сосредотачивать цифровую экспертизу внутри, исторически располагая крупными ИТ-отделами и фокусируясь на самописных решениях.

Чем крупнее становятся банки, тем сложнее им внедрять инновации. Соответственно, нужны пути ускорения, в том числе за счет партнерств с командами стартапов. В этих целях банки покупают финтехпроекты и поддерживают развитию финтеха, инвестируя в него, с целью совершенствования своих услуг и повышения уровня удовлетворенности клиентов. Параллельно финтех-компании служат для банков фактором перемен, требующих реагирования - путем перевода бизнес-моделей в цифровую и мобильную форму или изменения бизнес-культуры для предоставления лучшего потребительского опыта. В этом контексте банки трансформируются из классического финансового института в цифровые организации.

Цифровой банк предлагает большую часть своих продуктов и услуг в цифровом виде с использованием цифровых каналов. Инфраструктура такого банка оптимизирована для цифровых коммуникаций и готова (вместе с корпоративной культурой) к быстрой смене технологий.

Количество цифровых банков в мире растет – и наибольшую динамику показывают организации, у которых вообще нет собственных офисов и банкоматов. Им лучше удается учитывать привычки клиентов, предлагая особые условия, необычные для банковского рынка, а также дополнительные нефинансовые услуги.

| № | Банк | Материнская компания | Страна | Количество клиентов (млн) |

| 1 | ING Diba | ING Group | Германия | 8,5 |

| 2 | Capital One 360 | Capital One Financial | США | 7,8 |

| 3 | USAA Bank | USAA | США | 7 |

| 4 | FNBO Direct | First National of Nebraska | США | 6 |

| 5 | Rakuten Bank | Rakuten | Япония | 5 |

| 6 | Tinkoff Bank | - | Россия | 5 |

| 7 | TIAA Direct | TIAA-CREF Trust Company | США | 3,9 |

| 8 | Discover Bank | Discover Financial Services | США | 3,5 |

| 9 | Alior Bank | - | Польша | 3 |

| 10 | DKB AG | - | Германия | 3 |

| Источник: Frost & Sullivan и Сбербанк КИБ |

Несмотря на растущие темпы цифровизации, полностью цифровых банков на российском рынке пока единицы. Причина некоторого торможения – накопленные «зоопарки» систем, определяемые спецификой каждого конкретного банка, а также жесткими регламентами. Сформированные ранее ИТ-инфраструктуры отличаются малой гибкостью и сложностью интеграции с новыми решениями. Однако традиционные банки создают в своей структуре или вне ее блоки цифрового бизнеса и стремятся быть в тренде, внедряя отдельные цифровые решения.

По данным опроса TAdviser, все крупные банки (ТОП30) подтверждают свой интерес и готовность двигаться в сторону цифровизации. 100% из них уже автоматизировали дистанционное банковское обслуживание (интернет и мобильный банк). Отдельные банки в настоящий момент обновляют эти решения, или же рассматривают их замену. 95% опрошенных автоматизировали программы лояльности. У всех 100% реализован кредитный конвейер.

Новые дополнительные возможности для расширения бизнеса – например, за счет продажи партнерских продуктов (через цифровой marketplace, а также реализацию концепции white label) пока мало интересны российским банкам ТОП30. В первую очередь сдерживающий фактор здесь – неочевидность монетизации, отсутствие явных успешных кейсов, в том числе в мировой практике.

50% опрошенных используют для задач цифровизации самописное ПО. Большинство банков отмечают, что не находят на рынке подходящего решения «под ключ», в связи с чем рассматривают в том числе и зарубежные платформы. Крупные банки заинтересованы в максимизации конкурентного преимущества при цифровизации. Это определяет смещение приоритетов в сторону собственной разработки.

Планы по замене используемых решений подтверждают 15% опрошенных банков. К замене используемых решений может побудить наличие уникального функционала, инновационность (отражающая самые перспективные технологические тренды), а также невысокая (относительно) стоимость нового продукта. 85% отмечают также, что планируют развитие уже внедренных продуктов.

75% опрошенных считают, что задачи цифровизации должны быть аккумулированы в рамках единой платформы, которая может объединять и разрозненные решения. В новых цифровых решениях банки интересует в первую очередь высокая доступность и гибкость сервисов, наполненность функциями, удобство использования. Для подавляющего большинства приоритетен вопрос безопасности.

Главный приоритет российских банков ТОП30 – ускорение выведения продуктов на рынок (time-to-market, речь может идти о сокращении срока с 1-1,5 лет до менее 6 месяцев) и, соответственно, повышение гибкости (agile), которая поддержит более высокие темпы.

Комментарий Ольги Рубцовой, гендиректора "Технософт"

Об основных векторах цифровизации банковского сектора, а также о принципиально новой парадигме внедрения систем рассказала TAdviser Ольга Рубцова, генеральный директор компании «ТехноСофт».

Ольга, вы являетесь заместителем генерального директора «Техносерв Консалтинг» и генеральным директором «ТехноСофт». И если о «Техносерв Консалтинг» на рынке ИТ известно давно, то о «Технософт» мы знаем гораздо меньше. Расскажите о компании, которую возглавляете?

Ольга Рубцова: Основная задача «ТехноCофт» – разработка, внедрение и поддержка собственных инновационных технологических платформ и прикладных решений. «ТехноСофт» является резидентом «Сколково» и дочерним предприятием «Техносерв Консалтинг». Основной деятельностью «Техносерв Консалтинг» на протяжении уже многих лет является предоставление услуг в области внедрения таких бизнес-приложений, как ERP, CRM, BI, BPM, ECM. Компания является мультивендорной и при этом всегда развивала и поддерживала проекты по автоматизации всего предприятия целиком. При этом исторически в финансовом секторе была очень сильна, прежде всего, в области клиентских отношений. К примеру, только по направлению Oracle Siebel CRM «Техносерв Консалтинг» реализовал более 75% всех проектов на рынке, став, таким образом, безусловным лидером с самой масштабной и сильной CRM-командой в России. Но мир не стоит на месте, сфера информационных технологий одна из самых быстроменяющихся. И сегодня только за счёт инноваций можно сохранить свои позиции или, тем более, дальше продолжать лидировать. Клиентам уже недостаточно внедрить большую и массивную CRM, такой подход остался в прошлом. Digital, Blockchain, BigData, технологии In-Memory, микросервисная архитектура, облака – именно в этом уже не просто будущее, но сегодняшний день. Вся группа активно отвечает на вызовы рынка, открывая новые практики, разрабатывая инновационные продукты и предлагая клиентам абсолютно новые модели внедрения.

Давайте остановимся подробнее как раз на новой парадигме внедрения, которую «ТехноСофт» предлагает банкам. Расскажите, о чем идет речь?

Ольга Рубцова: Сейчас мы много усилий вкладываем не только и не столько в разработку какого-либо конкретного программного обеспечения (хотя, безусловно, это тоже делаем), сколько в проработку различных идей и механизмов, которые позволят существенно сократить time to market. Сегодня это крайне актуальная задача для всех банков, и, как это ни удивительно, достижение этой цели становится возможным не только за счет каких-то готовых бизнес-решений, но и в том числе за счет современных технологий и новых методологий их создания и внедрения.

Являясь для многих наших клиентов фактически проводником в цифровой мир, мы знаем, какие задачи стоят перед ними в этой области. И мы знаем, как им помочь в их достижении. В первую очередь, это становится возможным за счет грамотно сформулированной и продуманной стратегии развития цифрового бизнеса. Но следующим обязательным шагом являются правильно выбранные технологии. И здесь на помощь приходит изменение самого подхода в создании необходимого программного обеспечения и его внедрения в принципе. Не секрет, что лет 5-7 назад все банки массово стали внедрять готовые с точки зрения функционала, но при этом довольно сложные с точки зрения запуска и дальнейшей поддержки монолитные ИТ-продукты. Да, в таких системах есть уже довольно много готового функционала, который можно использовать «из коробки». И это безусловный плюс. Но также «из коробки» клиент получает процессы и интерфейс системы, и здесь практически всегда оказывается, что большинство банков ни то, ни другое не устраивает. Т.е. фактически ценности в полностью готовом функционале оказывается меньше, чем предполагается, а сроки запуска системы оказываются существенно больше, чем опять же планируется на старте проекта. Очевидно, что как раз эти факторы и становятся главной причиной недовольства бизнеса. А как следствие, все большую популярность и востребованность набирает методология Agile.

Какие пути решения этих задач вы видите?

Ольга Рубцова: Своим клиентам мы предлагаем принципиально изменить парадигму создания фронт-офисных решений, а именно в принципе отказаться от внедрения комплексных монолитных систем. Прежде всего, мы говорим, что легче и правильнее разработать платформу под клиента с нашей помощью в новой микросервисной архитектуре. Прежде всего, это позволит разделить презентационный слой и всю миддл- и бэк-часть. Как я уже сказала, интерфейсы в 100% случаях клиенты модифицируют под себя, а значит, ценности в готовых экранных формах нет практически никакой. Более того, сегодня все больше банков хотят во всех каналах иметь адаптивные, легко изменяемые, удобные и очень красивые интерфейсы. С графикой, картинками, разным представлением информации и т.д. И с этой задачей отлично справляются компонентно-ориентированные портальные технологии, в частности, различные, в том числе open source, фреймворки. Вторая важная составляющая таких решений – это непосредственно платформа, которая реализовывает весь функционал и его логику. И здесь гигантским шагом вперед становится развитие SOA-архитектуры в сторону так называемых микро-сервисов. Что это такое?

Микросервисная платформа – это фактически большое количество слабосвязанных сервисов (программ), в каждом из которых реализован свой конкретный, но довольно ограниченный бизнес функционал. При этом все сервисы работают в определенной инфраструктуре, что позволяет быстро их перерабатывать и дорабатывать, не затрагивая другие сервисы, автоматически их устанавливать и тестировать, осуществлять быстрый «откат» на предыдущую версию для конкретного сервиса, а также осуществлять практически автоматическую кластеризацию, масштабирование, тестирование и отказоустойчивость.

Также важным моментом является мультиплатформенность таких разработок, что означает, что мы можем для каждого конкретного сервиса использовать наиболее подходящие технологии, и они могут быть разные.

В итоге мы получаем идеальный микс между презентационным слоем, который построен в рамках компонентноориентированной модели, и микросервисов – набора бизнес-программ, отвечающих за конкретный функционал, которые можно легко и быстро переиспользовать и как угодно компоновать для разных каналов, не создавая каждый раз необходимый функционал с нуля.

И что это дает в итоге для клиентов?

Ольга Рубцова: Во-первых, это существенно сокращает time to market, потому что мы можем отказаться от релизной политики, от глобального функционального и нагрузочного тестирования всего функционала. Во-вторых, фактически только в такой архитектуре мы, действительно, можем реализовывать проекты в методологии Agile, а также уйти от зависимости от конкретных разработчиков и консультантов и их ограниченности с точки зрения количества, поскольку легко можем отдавать разные сервисы разным командам и выполнять параллельную разработку. Ну и в-третьих, за счет автоматизации чрезвычайно дорогостоящих ручных операций развертывания, тестирования, управления конфигурациями (CI, CD, TDD, BDD), мы существенно минимизируем количество ошибок, уменьшаем стоимость владения системой и опять же ускоряем процесс вывода нового функционала в промышленную среду.

Какие задачи, на ваш взгляд, ложатся под микросервисную архитектуру?

Ольга Рубцова: Любые! Хотя, безусловно, наилучший эффект дает автоматизация именно фронт-офисных процессов. И причина тут очень проста. Фронт-офис в банке – это всегда несколько каналов, как минимум, отделения и контактный центр, как максимум, и интернет, и мобильный канал, и социальные сети, и АТМ, и партнеры с агентами и т.д. И с одной стороны во всех каналах все банки стремятся сейчас предоставлять одни и те же услуги, а с другой в каждом канале есть специфика как на уровне визуального представления необходимой информации, так и на уровне самих процессов. И здесь как раз возможность переиспользовать микросервисы и компоновать из них разные процессы, в том числе, с разной визуализацией дает очень большую выгоду. Приведу самый простой пример: процесс открытия вклада. Если рассмотреть его для двух каналов: отделения и интернет-банк, - то одним из существенных отличий в процессе окажется печать документов. В отделении она требуется, в интернете, естественно, нет. И если мы печать документа реализуем именно в формате отдельного микросервиса, то нам достаточно будет на уровне формирования презентационного слоя канала либо вставить данный микросервис, либо нет. При этом весь функционал нам менять не придется. В результате именно благодаря такому подходу мы, действительно, будем строить ту самую омниканальную фронт-офисную систему с разным интерфейсом для каждого канала, но при этом единым набором всей логики, процессов и функционала, о которой сегодня говорят почти все банки.

Примечания

- ↑ IT-расходы банков 2024–2026 годов: цифровизация выставила счет

- ↑ Банк России разработал проект Основных направлений повышения доступности финансовых услуг до 2027 года

- ↑ В ЦБ считают киберугрозы главным риском для финансового сектора

- ↑ Экс-зампред ЦБ рассказал о рисках цифровой экономики для банков

- ↑ Затраты финансового сектора на цифровизацию приближаются к 1 трлн рублей в год

- ↑ Аналитики сравнили готовность российских и иностранных банков к пандемии

- ↑ Банки уходят в онлайн